Блог им. TAUREN |⚒️ MMK (MAGN) | У металлургов начинаются серьёзные проблемы

- 28 октября 2024, 10:38

- |

▫️ Капитализация: 575 млрд ₽ / 38,7₽ за акцию

▫️ Выручка ТТМ: 809 млрд

▫️ EBITDA ТТМ: 183 млрд

▫️ Чистая прибыль ТТМ: 101 млрд

▫️ скор. чист. приб. ТТМ:107 млрд

▫️ P/B: 0,5

▫️ P/E ТТМ:4,1

▫️ fwd дивиденд 2024: 9%

👉 Отдельно результаты за 3кв2024:

▫️Выручка: 185 млрд ₽ (-9,6% г/г)

▫️EBITDA:67,4 млрд ₽ (-31,4% г/г)

▫️скор. ЧП: 11,1 млрд ₽ (-62,2% г/г)

Финансовые результаты соответствуют негативной динамике на операционном уровне. Выплавка чугуна в 3кв2024 сократилась на 10,9% кв/кв, а производство стали упало на 26,6% кв/кв. Основная причина: ремонтная программа + проблемы со спросом тоже начинают давать о себе знать.

✅ ММК продолжает накапливать чистую денежную позицию, которая сейчас уже превышает 94,5 млрд рублей при ND/EBITDA = -0,52. Компания постепенно гасит долги, которых сейчас осталась всего42 млрд рублей.

✅ Частично падение прибыли связано с ростом налога на прибыль на6,9 млрд рублей. Такую ситуацию мы наблюдаем у многих компаний. В 4кв2024 этого эффекта быть не должно.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 2 )

Блог им. TAUREN |🏦 Займер (ZAYM) | Есть ли перспективы?

- 25 октября 2024, 09:48

- |

▫️Чистый % доход ТТМ: 12,2 млрд ₽

▫️скор. Чистая прибыль ТТМ: 3,6 млрд ₽

▫️скор. P/E TTM: 4,3

▫️P/B: 1,2

▫️fwd дивиденд 2024: 25%

👉 В 3кв2024 есть негативная динамика, объем выдач и чистый % доход стагнируют, а прибыль упала на 17,9% г/г (из-за роста резервов под кредитные убытки и доп. начислений налогов на прибыль).

👆 Несмотря на это, уже 2 квартала подряд СД компании даёт рекомендацию о распределении 100% ЧП. Если такой уровень распределения прибыли будет удерживаться до конца года, то за 2024й год суммарная див. доходность будет около 25%, при fwd P/E около 4 (оценка как у более надежных представителей банковского сектора).

✅ Займер продолжает гасить кредиты и облигационные займы, которых на конец 3кв2024г осталось всего 38 млн рублей. Теперь компания практически полностью фондируется за счёт собственных средств. Учитывая то, сколько стоят заемные средства, это отличное решение.

❌ Банк России принял курс на реформирование отрасли МФО и может установить ограничение в один допустимый микрозайм на человека. В 2023м году серьезным ужесточением было снижение максимальной ставки по микрокредитам с 1% в день до 0,8%.

( Читать дальше )

Блог им. TAUREN |🌾 Русагро (AGRO) | Как неурожай повлиял на операционные результаты?

- 24 октября 2024, 07:25

- |

▫️ Капитализация:167,8 млрд / 1228 рублей за расписку

▫️ Выручка ТТМ: 315 млрд

▫️ P/S:0,53

☀️ Масложировой бизнес (56% выручки за 3кв2024):

▫️ Объём производства сырого масла — 250 тыс. тонн (+48% г/г)

▫️ Объём продаж потребительской продукции — 118 тыс. тонн (-5% г/г)

▫️ Объём продаж промышленной продукции -537 тыс. тонн (+45% г/г)

🍰 Сахарный бизнес (14% выручки за 3кв2024):

▫️ Объём производства сахара -231 тыс. тонн (+3% г/г)

▫️ Объём продаж сахара — 195 тыс. тонн (-6% г/г)

🥩 Мясной бизнес (16% выручки за 3кв2024):

▫️ Объём производства свиней -78 тыс. тонн (-1% г/г)

▫️ Объём реализации продукции свиноводства — 68 тыс. тонн (без изменений г/г)

🌾 Сельскохозяйственный бизнес (13% выручки за 3кв 2024):

▫️ Объём продаж зерновых культур -220 тыс. тонн (-49% г/г)

▫️ Объём продаж масличных культур -59 тыс. тонн (-16% г/г)

✅ Скромный рост выручки на 6% г/г до 82,8 млрд рублей частично связан с высокой базой прошлого года, где были консолидированы результаты НМЖК. Большая часть сегментов стагнирует или снижается и только масложировой бизнес растёт г/г благодаря модернизации МЭЗ Балаково.

( Читать дальше )

Блог им. TAUREN |⚒️ Северсталь (CHMF) | Обзор отчёта по МСФО за 3кв2024г

- 23 октября 2024, 09:20

- |

▫️Капитализация:1001 млрд ₽ / 1195₽ за акцию

▫️Выручка ТТМ: 754,6 млрд ₽

▫️EBITDA ТТМ:255,7 млрд ₽

▫️скор. Чистая прибыль ТТМ: 146,3 млрд ₽

▫️скор. P/E TTM:6,8

▫️fwd P/E 2024: 8

▫️fwd дивиденд 2024: 12,5%

▫️ND/EBITDA: -0,25

👉 Результаты за 3кв2024г:

▫️Выручка: 219,1 млрд (+13,6% г/г)

▫️EBITDA: 64,9 млрд (-9,2% г/г)

▫️скор. Чистая прибыль: 30,2 млрд (-35,8% г/г)

▫️FCF: 41,5 млрд (-9% г/г)

✅ На балансе компании есть чистая денежная позиция в 66 млрд рублей. На выплату дивидендов по итогам 3кв2024г потребуется чуть более 41 млрд рублей.

✅ С начала года производство чугуна снизилось на 14% г/г до 7,17 млн тонн, производство стали также сократилось на 8% г/г до 7,7 млн тонн, но это во многом объясняется проведением капитального ремонта на одном из объектов группы, в 4кв2024г этот фактор уже не будет влиять на операционные результаты.

👉 По итогам 9м2024г капитальные затраты Северстали выросли на 82,7% г/г до 71,8 млрд рублей. Стратегия группы предполагает, что по итогам 4кв2024г инвестиции составят около 47,2 млрд рублей, поэтому дивидендная база по итогам квартала будет скромной, либо вообще отсутствовать. Если компания выплатит скромные 25-30 рублей на акцию за 4кв2024 — будет хорошо.

( Читать дальше )

Блог им. TAUREN |⚡️ Европлан (LEAS) | На рынке лизинга начинаются проблемы

- 15 октября 2024, 10:53

- |

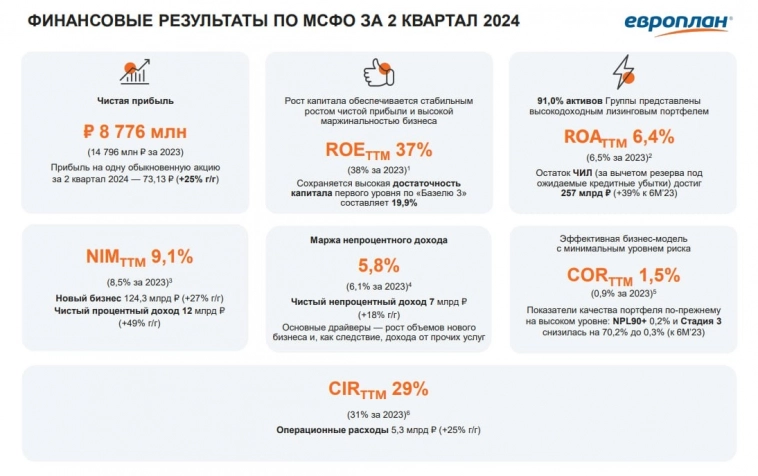

▫️Капитализация: 78,3 млрд ₽ / 652₽ за акцию

▫️Чистый % доход ТТМ: 21,6 млрд ₽

▫️Чистый непроцентный доход ТТМ:13,8 млрд ₽

▫️Чистая прибыль ТТМ:16,6 млрд ₽

▫️P/E ТТМ:4,7

▫️P/E fwd 2024:5,2

▫️P/B: 1,4

▫️fwd дивиденды 2024:8-9%

👉 Отдельно выделю результаты за 1П2024г:

▫️Чистый % доход: 12 млрд ₽ (+61,3% г/г)

▫️Чистый непроцентный доход:7 млрд ₽ (+18,4% г/г)

▫️Чистая прибыль: 8,8 млрд ₽ (+25,3% г/г)

✅ Операционные расходы за отчётный период выросли всего на 25% г/г до 5,3 млрд рублей. Соотношение операционных расходов к доходам (CIR TTM) — 29% против 31% в 2023г.

👉 Прогноз по чистой прибыли в 2024г был пересмотрен. Теперь менеджмент ожидает негативный эффект от повышения ставки по налогу на прибыль в 2,5 млрд рублей + 1,5 млрд от эффекта более продолжительного периода высоких % ставок. Соответствующие резервы необходимо будет делать во 2П2024г.

❌ Доля непроцентного дохода опустилась до 36,9%, минимум с 2020г. Маржинальность прочих доходов также сокращается: 5,8% в 1П2024г против 6,2% годом ранее. Продавать дополнительные услуги становится труднее по мере роста конкуренции при общем замедлении рынка.

( Читать дальше )

Блог им. TAUREN |🌾 Акрон (AKRN) | Крупная консолидация в проекте по добыче калия

- 11 октября 2024, 13:52

- |

▫️Капитализация: 592 млрд ₽ / 16115₽ за акцию

▫️Выручка ТТМ: 187,2 млрд ₽

▫️EBITDA ТТМ: 63,2 млрд ₽

▫️Чистая прибыль ТТМ: 35,4 млрд ₽

▫️скор. ЧП ТТМ: 32,5 млрд ₽

▫️скор. P/E ТТМ: 18,2

▫️P/B: 3,1

▫️fwd дивиденды 2024: 2,5-3%

👉 Результаты за 1П2024г:

▫️Выручка: 95,7 млрд ₽ (+8,8% г/г)

▫️EBITDA: 31,2 млрд ₽ (-15,2% г/г)

▫️скор. ЧП: 17,9 млрд ₽ (-27,1% г/г)

⚠️ Относительно 1П2023г цены на основные виды продукции снизились:

▫️Аммиак: 325$ / тонна (-25% г/г)

▫️Карбамид: 280$ / тонна (-2% г/г)

▫️КАС: 177$ / тонна (-23% г/г)

▫️NPK 16-16-16: 358$ / тонна (-27% г/г)

При этом, цены стабилизировались на текущих отметках, но каких-то значительных предпосылок к росту пока нет. При прочих равных, динамику выручки определяет курс рубля.

⚠️ В отчётном периоде Акрон реализовал ряд опционов на покупку доли в АО «ВКК» и довёл свой процент владения в компании до 90% + 1 акция. Всего на это было потрачено чуть более 34,6 млрд рублей.

АО «ВКК» работает над строительством Талицкого ГОКа, комплекса с проектной мощностью по добыче 2 млн тонн хлористого калия в год. Это позволит полностью закрыть внутреннюю потребность Акрона в калии, а излишки можно будет продавать в рынок.

( Читать дальше )

Блог им. TAUREN |🛍 Henderson (HNFG) | Обзор результатов за 1П2024г

- 10 октября 2024, 11:15

- |

▫️Капитализация: 25,5 млрд ₽ / 630₽ за акцию

▫️Выручка ТТМ: 19 млрд ₽

▫️EBITDA ТТМ: 7,4 млрд ₽

▫️Чистая прибыль ТТМ: 3,1 млрд ₽

▫️скор. ЧП ТТМ:3,2 млрд ₽

▫️скор. P/E ТТМ: 8

▫️P/B: 3,2

▫️fwd дивиденды 2024: 6-6,5%

👉 Результаты за 1П2024г:

▫️Выручка: 9,2 млрд ₽ (+32% г/г)

▫️EBITDA: 3,5 млрд ₽ (+32% г/г)

▫️скор. ЧП: 3,5 млрд ₽ (+43,2% г/г)

✅ Бизнес продолжает расти существенно лучше ожиданий: за 8М2024г торговая площадь выросла на 19,8% г/г до 51 769 кв. м, продолжается переоткрытие салонов нового формата на которые приходится уже 68% выручки.

✅ Выручка в онлайн-каналах показывает опережающий рост. Продажи через интернет-магазин + самовывоз выросли на 41% г/г до 1,4 млрд, продажи через маркетплейсы поднялись на +80,2% г/г до 1 млрд рублей. Теперь доля онлайн-продаж в выручке составляет 20% против 16,6% годом ранее.

✅ Менеджмент ожидает завершение всех необходимых строительных работ и окончательный переезд компании в новый собственный распределительный центр в 2026г. Это отразится на операционной эффективности (упадут и расходы на аренду).

( Читать дальше )

Блог им. TAUREN |⚡️ГК Элемент | Что происходит с компанией после IPO?

- 09 октября 2024, 10:32

- |

▫️Капитализация: 80,9 млрд ₽ / 0,1723₽ за акцию

▫️Выручка ТТМ: 40,3 млрд ₽

▫️EBITDA ТТМ:9,6 млрд ₽

▫️скор. ЧП ТТМ: 4,9 млрд ₽

▫️скор. P/E ТТМ: 16,6

▫️fwd дивиденды 2024: 2-2,5%

👉 Отдельно выделю результаты за 1П 2024г:

▫️Выручка: 19,9 млрд ₽ (+29,3% г/г)

▫️EBITDA: 5,6 млрд ₽ (+20% г/г)

▫️скор. ЧП: 3,5 млрд ₽ (+24,4% г/г)

✅ После проведения IPO, объём денежных средств на балансе группы вырос до 36,4 млрд рублей (включая 22 млрд средств целевого использования). Чистый долг снизился сразу до 2,3 млрд рублей при ND/EBITDA = 0,2.

Долговая нагрузка теперь несущественная, тем более, что 51% займов имеют льготную средневзвешенную ставку 1,8%. Средняя стоимость всего долга сейчас всего 9,2%.

✅ С 2025г Элемент планирует начать выпуск компонентов базовых станций 4G и 5G. Учитывая, что с 2028г вступает запрет на использование сотовыми операторами иностранных базовых станций, новый продукт будет более чем востребован.

👆Капитальные затраты в 1П2024г выросли на 82,8% г/г до 5,2 млрд рублей. На уровне свободного денежного потока компания получила убыток в 6,8 млрд рублей. Однако, рост инвестиций ожидаемый и никаких проблем не представляет, если учитывать что он во многом покрывается льготными кредитами.

( Читать дальше )

Блог им. TAUREN |🌾 Куйбышевазот (KAZT) | Рост бизнеса продолжается

- 08 октября 2024, 09:34

- |

▫️Капитализация: 90 млрд ₽ / 523,5₽ за АП и 499₽ за АО

▫️Выручка ТТМ: 86,6 млрд ₽

▫️EBITDA ТТМ: 17,5 млрд ₽

▫️Чистая прибыль ТТМ:10,2 млрд ₽

▫️скор. ЧП ТТМ:8,9 млрд ₽

▫️скор. P/E ТТМ: 10,1

▫️P/B: 1

▫️fwd дивиденды 2024: 5%

👉 Результаты за 1П2024г:

▫️Выручка: 43,6 млрд ₽ (+15% г/г)

▫️EBITDA: 8,3 млрд ₽ (-27% г/г)

▫️скор. ЧП: 6,2 млрд ₽ (-15% г/г)

✅ Куйбышевазот продолжает наращивать показатели по выпуску основных категорий продукции:

▫️ Аммиак 554,89 тыс. тонн (+6,65% г/г)

▫️ Карбамид приллированный 312,07 тыс. тонн (+79% г/г)

▫️ Полиамид-6 64,65 тыс. тонн (+8,5% г/г)

✅ Большинство крупных инвестиционных проектов группы реализованы или находятся в финальной стадии. В 2024г ожидается запуск установки по производству неконцентрированной азотной кислоты мощностью 260 тыс./год + выход на 2 этап строительства комплекс по производству аммиака и азотных удобрений.

✅ У компании сохраняется чистая денежная позиция в3,5 млрд рублей (ND / EBITDA = -0,2).

❌ Объём расходов на приобретение основных средств и нематериальных активов по итогам 1П2024г вырос почти на 166,5% г/г до 5,9 млрд рублей. Всего в 2024г на Capex планировалось направить 12 млрд рублей, что в 2 раза больше чем в 2023г.

( Читать дальше )

Блог им. TAUREN |🏘 Эталон (ETLN) | Рекордное полугодие на операционном уровне, но чего ждать дальше?

- 07 октября 2024, 09:47

- |

▫️Капитализация: 25,4 млрд ₽ / 66,3₽ за акцию

▫️Выручка ТТМ:112,6 млрд ₽

▫️EBITDA ТТМ: 25,4 млрд ₽

▫️P/B: 0,4

▫️fwd дивиденды 2024: 0%

👉 Результаты за 1П2024г:

▫️Выручка: 57,4 млрд ₽ (+71,2% г/г)

▫️EBITDA: 13,4 млрд ₽ (+121% г/г)

▫️скор. ЧП: -2,2 млрд ₽

✅ Перед отменой льготной ипотеки, на рынке недвижимости наблюдался ажиотажный спрос, что поддержало результаты всего сектора. За 1п2024 Эталон, как и остальные застройщики, отчитался отлично: новые продажи выросли в 2,3 раза г/г до 78,6 млрд, средняя цена квартир поднялась на 15% г/г до 256,6 тыс. рублей за м2.

Стоит отдать должное, в плане отмены льготки, Эталон выглядит относительно надёжно, по сравнению с остальными представителями сектора, т.к. за 1П 2024г ипотека формировала только 35% продаж (17% семейная ипотека, 6% IT ипотека и 10% отмененная с 1 июля 2024 льготка).

👆 Однако, если цены на недвижимость будут падать или хотя бы просто просто не будут расти пару лет — это будет сильно влиять на результаты компании, которые и в лучшее время не особо радуют акционеров.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс